会社の給料はなかなか上がらないけれど、必要な老後資金は増えつつある……。

そんなせちがらい時代ですが、金銭的メリットを受けられるお得な制度があります。

そこで今回の記事では、ふるさと納税・NISA・不動産投資について調べた内容をシェアします。

ふるさと納税やNISAは多くの人が利用できますし、不動産投資もローンが組めれば

チャレンジできる仕組みです。ぜひ検討してみてくださいね。

お得な制度①ふるさと納税

ふるさと納税とは、自分の住んでいる自治体以外に寄付をして、地域を応援する制度です。

金額に応じて地域の特産物や生産物を返礼品として受け取れる自治体も多く、人気の返礼品には寄付が殺到することもあるそうですよ。

ふるさと納税をした金額は、翌年の住民税や所得税から控除(還付)できます。翌年の税金を前倒しで支払うイメージです。しかし控除額には上限がありますので、損をしない範囲で利用するといいでしょう。

ちなみに私は以前、この控除上限額を超えてふるさと納税をしたことがあります。その自治体によって嬉しい収入ですが、私にはただの痛い出費になってしまいました(笑)。

またふるさと納税を利用する場合は、実質負担金として2000円がかかりますが、その金額以上の返戻金が用意されているコースも多いので、非常にお得な制度だと言えます。

ふるさと納税の上限額はサイトでシミュレーション

ふるさと納税できる上限額はいくらなのか?これはその人の収入や扶養状況などによって異なります。こちらのサイトから目安額を簡単にシミュレーションできますので、一度試してみてくださいね。

さらに詳しくシミュレーションしたい場合は、こちらを利用するといいでしょう。前年の源泉徴収票を手元に用意しておくとスムーズです。

もっとくわしく!控除上限額シミュレーション(ふるさとチョイス)

ふるさと納税ができるWEBサイト

どの自治体がどんな返礼品を用意しているのかは、ふるさと納税の情報を掲載しているWEBサイトで確認します。代表的なサイトは次の通りです。

【代表的なふるさと納税サイト】

ふるさとチョイス

掲載自治体数が約1400と、情報量の多さが特徴。欲しい返礼品のジャンルで詳細検索できます。自治体によってはクレジットカード決済も可能。

さとふる

掲載数は326自治体。クレジットカード決済なら、寄付金額の1%分のAmazonギフト券がもらえます。

楽天ふるさと納税

掲載数は809自治体。寄付金額に応じて楽天スーパーポイントが貯まるほか、お買い物マラソンなどボーナスポイントもらえる時期も。楽天ユーザーにおすすめです。

他にもふるさと納税ができるサイトがあります。こちらの記事も参考にしてくださいね。

ふるさと納税の8大サイトの特徴やメリットを比較!最も便利なサイトはどこ?取扱い自治体数や特典は?ザイがおすすめする「ふるさと納税サイト」を紹介!(ZAIオンライン)

ふるさと納税の手続き方法・流れ

ふるさと納税をするには、まず上記のふるさと納税サイトから寄付先を選び、クレジットカード決済や現金振り込みなどを行い、支払いを完了させます。

例えば2020年の1月1日から12月31日の間に支払い手続きをすれば、翌年2021年の住民税や所得税から還付を受けられます。

年末ギリギリだと欲しい返戻金がなくなっていることもあるので、スケジュールに余裕を持って手続きをするといいですね。

税金の控除を受けるには、確定申告もしくはワンストップ特例制度で申告する必要があります。これを忘れると、控除が受けられませんので注意しましょう。

ワンストップ特例制度は寄付先が5件までの場合に利用できます。確定申告の手間も省けるのでおすすめですよ。

確定申告は住民税と所得税から、ワンストップ特例制度は住民税から還付されます。詳しい違いはこちらの表で確認してみてください。

03.どういった手続きが必要なの?(ふるさとチョイス)

お得な制度②NISA、つみたてNISA

NISA(少額投資非課税制度)とは、個人投資家のための税制優遇制度です。現行の制度では最長5年間、毎年120万円分の取引について利益部分に税金がかかりません。

例えば10万円分の株式を保有しているとき、12万円に値上がりしたところで売却したら値上がりした2万円には税金20.315%(所得税15.315%、住民税5%)がかかります。

しかしNISA口座で取引をすれば、この税金がかからず満額を受け取れるのです。

【通常の証券口座の場合】

利益部分:12万円−10万円=2万円

税金:2万円×20.315%=4063円

受け取れる利益:20000円−4063円=15937円

【NISA口座の場合】

利益部分:12万円−10万円=2万円

税金:かからない

受け取れる利益:2万円

運用する金額が大きいほど税金負担も増えますので、5年間でも非課税になるのは嬉しいですね。

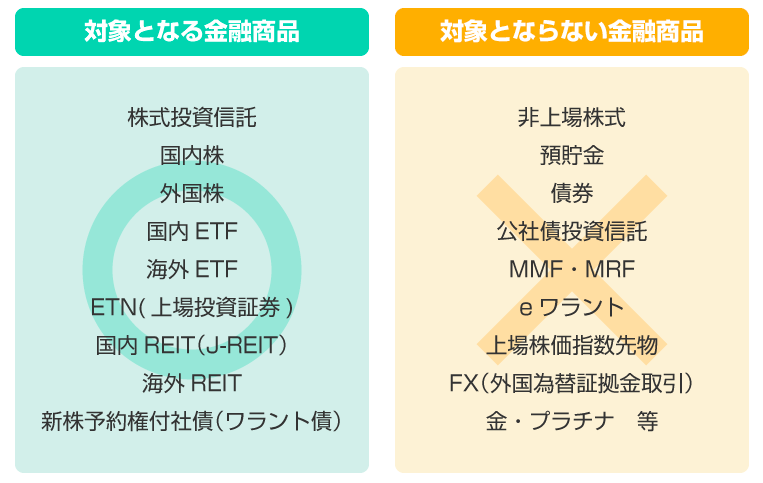

またNISA口座では、日本株や外国株、投資信託など幅広い金融商品が非課税の対象となります。これから株式投資を始めたい方は、NISA口座を開設するといいでしょう。

つみたてNISAは長期運用向き

つみたてNISAとは最長20年間、毎年40万円分の取引について非課税になる制度です。

投資対象は一部の投資信託に限られますが、長期的に資産形成をしたい方にはつみたてNISAの方が向いているでしょう。

NISAとつみたてNISAの条件面を比較・整理しておきますので、参考にしてくださいね。

| 項目 | NISA | つみたてNISA |

|---|---|---|

| 対象者 | 日本に住んでいる20歳以上の方 | 日本に住んでいる20歳以上の方 |

| 投資対象 | 日本株、外国株、投資信託、国内外ETFなど | 投資信託、一部の国内ETF |

| 対象期間 | 最長5年間 | 最長20年間 |

| 対象金額 | 年間120万円 | 年間40万円 |

| 最大非課税枠(対象期間×対象金額) | 最大600万円 | 最大800万円 |

| 制度の終了年 | 2023年 (2023年から5年間OK) ※ただし新制度が施行予定 |

2037年 (2037年から20年間OK) |

NISA制度は2023年で一旦終了しますが、改正されて続行される予定です。新しい制度は、NISAとつみたてNISAを合併させたような仕組みになるようです。

【税制大綱】(3)NISA新制度“2階建て” 5年で610万円の投資限度額(産経新聞)

NISAとつみたてNISA、どちらを選ぶ?

NISAとつみたてNISAは一度に両方利用することはできません。ではどちらを利用したらいいのでしょうか?考えられるパターンを挙げてみました。

【NISAに向いているのはこんな人】

日本株や外国株に投資したい人

デイトレードやスイングトレードにチャレンジしたい人

手元資金が多く、年間に40万円以上は運用したい人

株式はつみたてNISAの対象外なので、日本株や外国株投資でデイトレードやスイングトレードをしたい方は、NISA一択です。また運用資金が多めの方も、NISAにした方が年間120万円の非課税枠を有効活用できるでしょう。

【つみたてNISAに向いているのはこんな人】

投資信託で資産運用したい人

運用商品をあまり増やしたくない人

長期的に投資を続けたい人

つみたてNISAは年間40万円と上限が低めなので、少しだけ資産運用したい方に向いています。年間120万円のNISA枠を持て余しそうな方は、つみたてNISAを選択して20年間フル活用すれば、最大800万円分も非課税にできてお得ですよ。

NISA、つみたてNISAの手続き方法・流れ

NISA口座やつみたてNISA口座を開設するには、特定口座や一般口座などの証券口座をNISA登録する必要があります。まだ証券口座を持っていない方は、証券会社にて口座開設をしましょう。

ネット証券会社なら、NISA・つみたてNISA手続きもネット申し込みが可能です。簡単な説明書類が郵送されるので目を通し、マイナンバーを記載した用紙を返送すれば、1~2ヶ月程度で口座登録が完了します。

詳しくは、各証券会社の公式サイトをチェックしてみるといいでしょう。

NISAや証券口座に関する記事です。合わせて参考にしてみてください。

子どもがいる方はジュニアNISAも活用できる

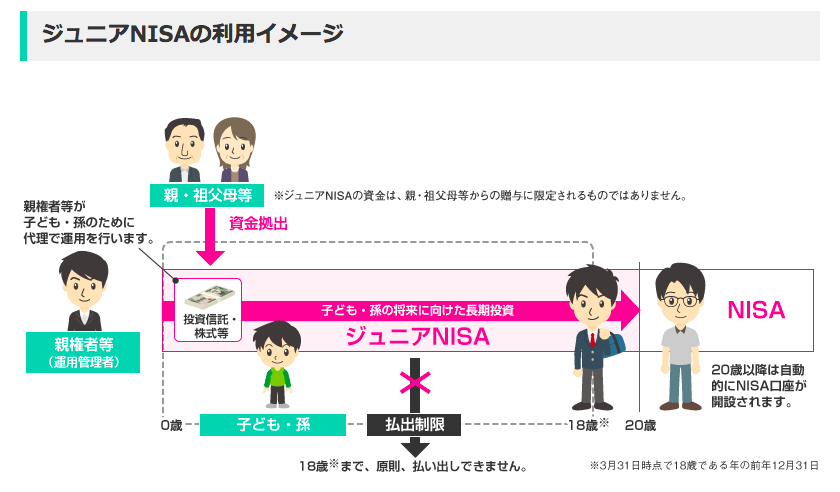

ジュニアNISAは、0歳から19歳までの未成年者を対象に最長5年間、年間80万円まで非課税で資産運用できる制度です。

運用管理者は未成年者本人ではなく、親や祖父母などが代理します。子どもが18歳になるまでは原則払い出しができません。

ジュニアNISAでは投資信託だけでなく日本株や外国株、国内外のETFなど、通常のNISAと同じ商品が非課税の対象になります。いわば「NISAの子ども版」なのです。

この制度は2023年で終了してしまうのですが、もし2023年にジュニアNISAを始めた人は5年後の2028年まで非課税枠があります。

また制度が終わった後も、子どもが20歳になるまで非課税で持ち続けられるそうです(ロールオーバーといいます)。

制度は終わってしまいますが、使いようによっては便利かもしれません。こちらの動画も参考になると思います。

【知らないと損!?】ジュニアNISA改正後のメリットまとめ!(バンクアカデミー)

お得な制度③不動産投資

不動産投資とは、ビルやマンションなどを購入・新築し、他の人に貸し出して家賃収入を得たり、不動産を売却して利益を出したりする投資手法です。

不動産投資のメリットは、きちんと計画通りに満室経営ができれば、毎月安定した家賃収入が期待できることです。

その収益を貯めて新たな不動産を一棟・一室ずつ増やしていくことで、経営基盤を盤石にしていけるでしょう。

もはや副業や兼業の域に到達する人もいるほどです。将来的にまとまった資産を築きたい方は腰を据えて取り組むといいと思います。

不動産投資の流れ

不動産投資の仕組み解説!お金がなくても不動産が購入できる秘密!(もふもふ不動産)

不動産投資は簡単に言うと、上記のような流れで進めます。

まず物件を選び、銀行で投資用ローンの審査を通し、物件を購入。そして入居者を募集し、銀行にローンを返済しながら家賃収入を得ていきます。

一番のキモでありハードルが高いと感じるのは、投資する不動産選びだと思います。こちらの記事が非常に参考になったので、少し長いですがぜひチェックしてみてください。

収益不動産購入の流れと契約について不動産投資家が解説!初心者にわかりやすく!(もふもふ不動産)

会社員こそ不動産投資に向いている?

実は会社員は不動産投資に向いていると思います。なぜなら会社員というステータスは、金融機関からローンを借りるときに有利にはたらくからです。

銀行や信託銀行などの金融機関は、安定した収入があってスケジュール通りにローンを返済してくれそうな人にお金を貸します。会社の規模にもよりますが、収入の多い自営業者よりも収入の低い会社員の方が、ローン希望額通りに審査を下ろしてくれる可能性は高いです。

私も不動産投資には興味があるので、会社員でいる間にトライしてみたいと考えています。

会社員が不動産投資をしたときの税制上のメリット

会社員が不動産投資をするときは、年末調整ではなく確定申告を行います。確定申告では不動産から得ている収入と、不動産経営にかかった費用などを申告しますが、この費用を計上できることが、税制上のメリットと言えます。

不動産投資をするには投資用ローンを組み、満室経営のために入居者募集活動をしたり、管理会社に管理費用を渡したりと、何かと出費が多いです。特に初期段階から大幅な黒字経営ができる人はそこまで多くないでしょう。

もし出費が事業所得よりも上回っていたら、事業所得は赤字になります。その赤字分は会社からもらっている給与所得からも引けるので、結果的に所得が減額され、納める税金も圧縮できるというわけです。

もちろん理想は安定した黒字経営ですが、赤字の状態なら節税効果も見込めるので、会社員が不動産投資に取り組むメリットは大きいと思いますよ。

なお不動産取得時の税金が気になる方は、こちらも参考にしてください。

お得な制度を活用して少しずつ豊かに

会社員の給与はなかなか上がらないかもしれません。しかしふるさと納税やNISAなどを利用すれば、物的、金銭的なメリットが受けられます。

収入の柱を増やすなら不動産投資にチャレンジすることもできます。まずはできるところから取り入れてみてはどうでしょうか。

将来に向けて、お互い少しずつ豊かになっていきましょう!