日経平均株価は 23,000 円超え、景気は回復中と言われるものの、給与明細の支給額を見るとその実感が湧かない……。そんな人も多いのではないでしょうか。

私もその1人です。

さらに給与の約25%は税金や社会保険などで引かれているという現実。

給料が上がらないけれど手元のキャッシュを増やしたいなら、

方法は主に2つだと思います。

- 副業などで収入を上げるか

- 控除される税金を減らすか

そこで会社員でも取り組める節税対策を、私が実践しているものを中心に5つピックアップしてみました。是非参考にしてみてください。

この記事はあくまでも私個人が調べた情報共有です。金融商品や税金について詳しく知りたい場合には、ファイナンシャルプランナーや税理士に問い合わせください。

基本的な所得税のしくみ

各制度を解説する前に、給与から最も多く引かれる税金「所得税」がどうやって計算されているか、簡単に説明します。

所得税は、基本的に次のように求められます。

【所得税の計算式】

所得税=(収入−所得控除)×所得税率−税額控除

(例1)

収入500万円の会社員の場合

うち所得控除できるもの:給与所得控除144万円、社会保険料35万円、基礎控除48万円

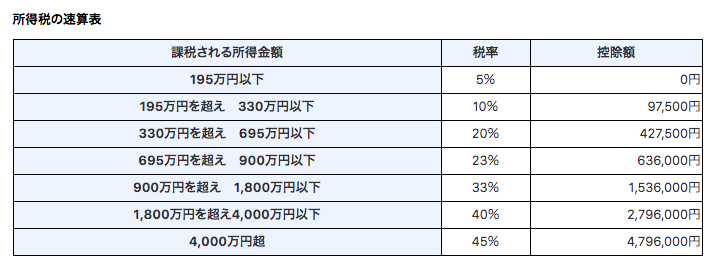

(500万円−144万円−35万円−48万円)×20%−427,500円=118,500円

所得税率はこの早見表に従って計算されています。

ちなみに、給与所得控除とは、会社員のように給与をもらっている人が引ける控除項目です。

自営業者が確定申告する場合は、売上から費用を引いた金額が所得税額のベースになりますが、会社員はその代わりに給与所得控除を引いて計算するんですね。

また厚生年金などの社会保険料もすでに天引きされているので、収入から控除できます。

基礎控除は、すべての人が対象となる控除項目です。2019年までは一律38万円でしたが、2020年以降は、合計所得2400万円以下の場合は48万円、それを超える場合は、所得に応じて控除額が減額されます。

もしすでに源泉徴収された所得税が計算結果よりも多い場合は、年末調整後に還付(返金)されるしくみになっています。

【控除ってなに?】

控除とは、ある金額から一定額を差し引くことです。例えば「給料から税金を控除する」という文は、「給料から税金を差し引く」という意味になります。

生命医保険料控除や医療費控除など所得金額から差し引かれる項目を「所得控除」、住宅ローン減税のように所得税率の計算後に引かれる項目を「税額控除」といいます。

所得税を減らす方法は、控除額を増やす

では所得税を減らすにはどうしたらよいのでしょうか?次の例は先ほどと収入は同じものの、所得控除額が増えているケースです。

(例2)

収入500万円の会社員の場合

うち所得控除できるもの:給与所得控除144万円、社会保険料35万円、基礎控除48万円、生命保険料控除4万円、医療費控除11万円

(500万円−144万円−35万円−4万円−11万円−48万円)×20%−427,500円=88,500円

所得控除額が増えたことで、所得税を3万円減らせました。このように、所得控除や税額控除の金額を増やせば、所得税を減額できることが分かりますね。

【注意】控除額がそのまま減税されるわけではない

例えば生命保険料を支払っている人が、計4万円の生命保険料控除を受けられるとします。ということは、支払う税金が4万円分減らせるということでしょうか?

所得税は上記の事例のように、収入から所得控除を引いた金額をベースに所得税率をかけて計算されます。つまり、控除額がまるまる減額できるわけではないのです。

しかし控除額が多いほど所得税を減らせることは事実なので、なるべく控除額を増やして節税するといいでしょう。

ここに本文を入力

所得税の考え方について、こちら記事の前半部分が参考になりました。

所得税の計算方法(東京税理士会)

会社員ができる節税対策、金銭的メリットがある制度

いよいよ本題。会社員でも利用できる節税対策を紹介していきます。それぞれ手続きをする手間もありますので、自分に合った方法をひとつずつ取り入れていくのがいいと思います。

会社員と節税①生命保険料控除

生命保険料控除とは、生命保険や個人年金保険などに自分で加入して保険料を支払っている場合、その金額に応じて所得控除を受けられる制度です。

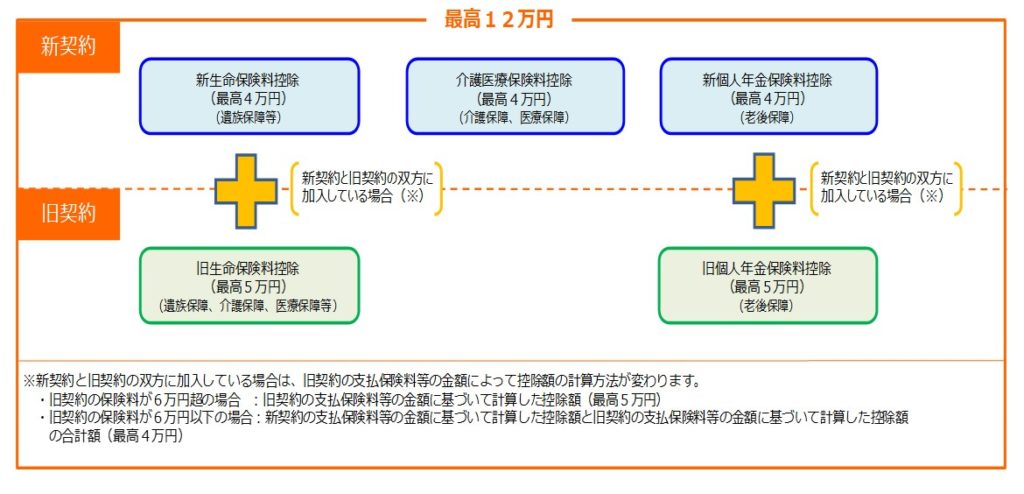

生命保険、個人年金保険、介護保険の3種類でそれぞれ最大4万円、3つ合わせて合計12万円まで所得から控除できます。

なお、2011年12月31日までに保険契約した分は「旧契約」に当たるため、制度が若干異なります。こちらの図を見ると分かりやすいですよ。

No.1140 生命保険料控除(国税庁)

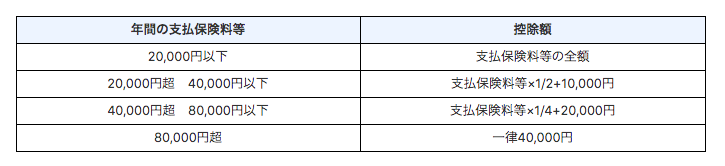

控除額は保険料額ごとに変動します。こちらの速算表から簡単に計算できます。

最大4万円の控除を受けられるのは、年間支払保険料で8万円を支払っている場合。これ支払っていても控除額は増えません。

もしこれから保険に入る方は、保険料を年間8万円に抑えると、保険料控除を無駄なく使えるでしょう。すでに生命保険料控除を満額使っている方は、個人年金保険や介護保険を契約するといいかもしれないですね。

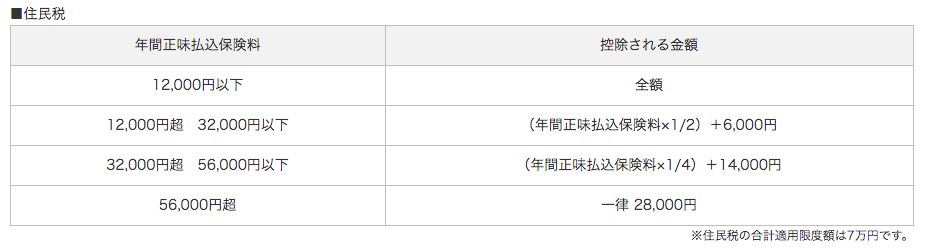

生命保険料控除を申請すると、自動的に住民税も軽減できるんです。年間保険料56000円以上で最大280000円、保険3種合わせて7万円まで控除を受けられます。

「生命保険料控除制度」改正についてのお知らせ(第一生命)

生命保険料控除を利用するには?

生命保険料控除を利用するには、秋頃に保険会社から郵送される「保険料控除証明書」を、年末調整書類とともに会社へ提出します。原本が必要になるので、郵送物はなくさず取っておきましょう。

会社員と節税②配偶者控除、配偶者特別控除

配偶者がいる人は、その所得に応じて配偶者控除や配偶者特別控除が受けられます。

まず配偶者控除の対象となるのは、次に当てはまる配偶者がいる場合です。

- 年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)

- 給与のみ受け取っている場合は、給与収入103万円以下

- 納税者と生計を同一にしている民法上の配偶者(内縁関係は対象外)

- 青色申告者の事業専従者としてその年一度も給与支払を受けていない

- 白色申告者の事業専従者ではない

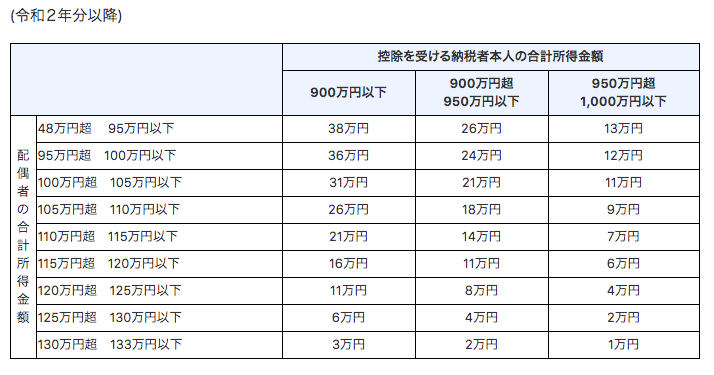

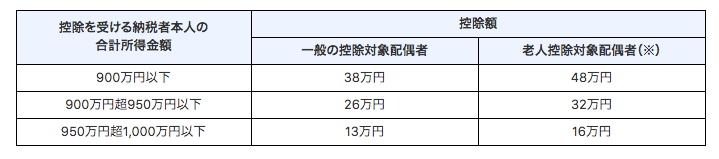

この条件を満たすと、納税者本人の所得に応じて次のように控除額が適用されます。もし納税者本人の合計所得額が1000万円を超える場合は、配偶者控除が受けられませんので注意しましょう。

No.1191 配偶者控除(国税庁)

たまに「103万円の壁」という言葉を聞きますが、これは給与収入103万円を超えると配偶者控除から外れてしまうからなんですね。

しかしこの壁を超えてしまっても、収入が一定額以下なら配偶者特別控除の対象になります。

配偶者特別控除は、配偶者の年間所得金額が48万円超133万円以下(令和2年分以降)の場合に、最大38万円から最小1万円まで控除が受けられます。

ちなみにこの年間所得金額=給与収入ではないことがポイント。配偶者が給与収入を得ている場合には、103万円から201万円までが対象となるはずです。

具体的な控除額は、次の早見表をご確認ください。また正確な金額を知りたい方は経理や人事、社労士などにも確認してみてください。

もし配偶者がパートやアルバイトで働いているなら、配偶者特別控除の対象になる可能性は大いにあります。この控除額を参考に、配偶者の年間収入を決めてもいいかもしれないですね。

配偶者控除、配偶者特別控除を利用するには?

配偶者控除、配偶者特別控除を利用するには、年末調整時に「配偶者控除等申告書」を提出します。この時点で配偶者の年収は確定していないはずですが、見込み年収で記入して問題ありません。

会社員と節税③医療費控除

医療費控除とは、年間でかかった医療費が一定額を超える場合に、所得金額から控除できる制度です。具体的な条件は以下の通り。

- 対象:その年の1月1日から12月31日までに支払った医療費

- 控除額:10万円を超えた部分(総所得金額等が200万円未満の場合は、総所得金額等の5%を超えた部分)

例えば年収400万円の方がその年に家族合計で15万円分の医療費を使ったとき、控除できる金額は5万円(15万円−10万円)です。

医療費は世帯で合算することができ、最大200万円まで控除可能です。ケガや病気による入院や手術、妊娠出産や不妊治療などでまとまった医療費を支払った方は、ぜひ申請するといいでしょう。

なお、医療費控除に含められる出費・含められない出費のうち、間違えやすいものがありますので紹介します。

【医療費控除に含められるもの】

・病気やケガなどによる通院、入院、手術代

・出産や中絶、不妊治療にかかる費用(出産一時金42万円は差し引く)

・通院時の交通費

・出産当日のタクシー代や自家用車のガソリン代

【医療費控除に含められないもの】

・予防接種の費用

・健康診断の費用(医師に指導された場合は除く)

・毎回の通院のタクシー代、自家用車ガソリン代

・入院時の個室ベッド代(病院都合は除く)

通院手段は基本的に電車やバスなどが想定されているので、緊急時以外のタクシー代や自家用車ガソリン代は認められない可能性が高いです。

予防接種代や健康診断は、病気の「予防」のために行われるので、医療費の対象外。治療目的かどうかが、医療費控除の対象になるポイントのようですね。

医療費控除を利用するには?

医療費控除は年末調整では対応できないため、別途確定申告をする必要があります。すでに年末調整をしていても確定申告はできますので安心してくださいね。

確定申告時には領収書の添付は不要ですが、対象となる医療費を記載した「医療費控除の明細書」を作成・添付します。

明細書の様式は問わないので、手書きしたものやパソコンで作成したものでも受理されます。区役所でも明細書の用紙を配布していますので、確定申告時期に窓口を訪ねてもいいでしょう。

詳しくは国税庁のホームページを参考にしてください。

No.1120 医療費を支払ったとき(医療費控除)(国税庁)

会社員と節税④iDeCo(個人型確定拠出年金)

iDeCo(イデコ)とは、任意で加入する個人年金のことです。

国民年金保険や厚生年金は、年金機構が対象者から集めた掛け金をまとめて、国内外の債券や株式などに投資をして資金運用しています。

年金の運用団体である「年金積立金管理運用独立行政法人」の最新運用状況は、このPDFから確認できます。マニアックですが、気になる方はチェックしてみてください。

対してiDeCoは、自分で掛け金を決めて運用商品を選ぶ、完全に自己責任の年金です。運用対象商品には定期預金も含まれていますが、大部分は投資信託。

iDeCoに加入する最大のメリットは、年間の掛け金が全額控除できることです。

しかし運用結果次第で元本割れの可能性があるほか、初期費用や掛け金引き落とし時の手数料などのコストもかかるので、正直なところiDeCoに消極的でした。

しかしこの税制上のメリットはやはり大きいので、iDeCoを始めようかなと考えているところです。

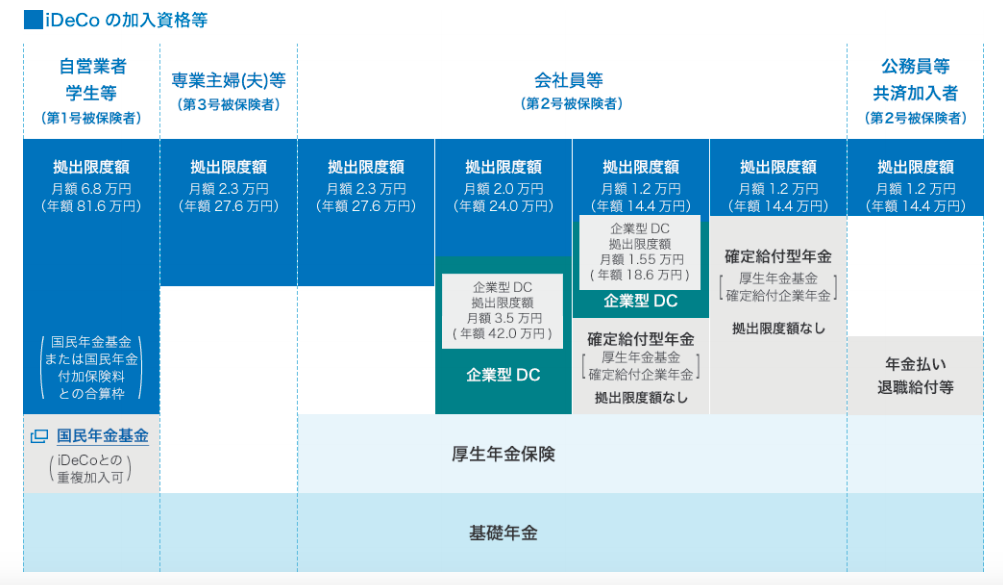

iDeCoの掛け金は、会社員と自営業、企業型DCの有無などにより、上限が決まっています。以下の図で確認してみてください。

iDeCoの加入資格等(iDeCo公式サイト)

iDeCoを利用するには?

iDeCoに加入するためには、証券会社や銀行にて専用の口座を開設します。その手続きには1〜2ヶ月かかるので、時間に余裕を持って始めるのがおすすめです。

ちなみに私は楽天証券ユーザーなので、楽天証券でiDeCoを開設する予定です。金融機関によって手数料や商品ラインナップが若干異なりますので、数社で比較検討してもいいと思います。

会社員と節税⑤住宅ローン控除

住宅ローン控除(住宅借入金等特別控除)とは、個人が住宅ローンを利用してマイホームを購入・新築、増改築した場合に、住宅ローンの年末残高額の一定割合を所得税額から控除できる制度です。

対象となるローン残高の上限や対象年数は、そのときの制度に応じて変わります。最新の制度は、基本的に次のような条件で利用できます。

【住宅ローン控除の対象・条件】

物件取得時期:令和元年10月1日から令和2年12月31日まで

対象となる条件:

・控除を受ける年の合計所得金額が3,000万円以下

・対象の住宅ローン額は4000万円まで

・住宅ローンの借入期間が10年以上

・物件の床面積が50㎡以上

・床面積の50%以上が自分や自分を含む家族の居住用

・新築、取得後6ヶ月以内に住んでいる

※中古物件の場合は利用条件が変わるため注意

住宅ローン控除を十分に受けたい場合は、床面積50㎡以上の物件を購入して4000万円以上のローンを組み、借入期間を10年以上にすればいいと思います。

実際に控除できる金額は、次の式で求められます。簡単に言うと、10年もしくは13年の間でローン残高の1%、つまり最大52万円から40万円が控除できるのです。

【住宅ローン控除額の計算式】

①物件を消費税10%のときに取得した場合

1~10年目…年末残高×1%(最大40万円)

11~13年目…年末残高×1%、もしくは(住宅取得額-消費税額〔上限4,000万円〕)×2%÷3、のいずれかで少ない額

②物件を消費税8%のときに取得した場合

1~10年目…年末残高×1%(最大40万円)

取得したマイホームが「長期優良住宅」に当たる場合には、この控除額が最大50万円になります。長期優良住宅も視野に入れて物件選びをすると良さそうですね。

住宅ローン減税は、これまで紹介した4つの節税対策と異なり、所得金額ではなく所得税額から控除されます。所得税の計算式をもう一度見てみましょう。

所得税=(収入−所得控除)×所得税率−税額控除

住宅ローン控除は、この数式の税額控除部分に当たります。控除額分そのまま所得税を減額できますので、かなりパワフルな制度だと言えるでしょう。

【住宅ローン控除で住民税も減額できる】

生命保険料控除と同様に、住宅ローン控除を利用すれば住民税も減額できます。控除限度額は次の通りで、所得税よりも少なめです。

所得税の課税総所得金額×7%(上限13万6500円)

こちらの記事がとても参考になったのでシェアします。計算事例も載っているので分かりやすかったです。

住宅ローン控除を利用するには?

住宅ローン控除は、入居した翌年1月1日以降の確定申告で申請します。2年目以降は年末調整で対応できますので、初年度だけ頑張って確定申告しましょう!

会社員が利用できる節税方法はたくさん!ぜひ利用しよう

会社員が利用できる節税方法を5つ紹介しました。これをすべて利用したらかなりの金額を節約できると思います。まずは取り入れやすいところから利用してはどうでしょうか。