最近は会社員ではなくフリーランス・個人事業主として働く人も増えていると聞きます。

私も過去にフリーのエンジニアとして勤務していました。

個人で働いていると、案件選択や働き方の自由度が高い反面、

仕事がなくなったり収入が激減したりしたときの対策も自分で行う必要があります。

それに毎年しっかり節税対策をして、税負担を軽減するのも大切です。

そこでこの記事では、

フリーランスの人々が利用できる3つの節税対策について紹介します。

老後資金の準備にも利用できる制度ばかりです。ぜひ参考にしてくださいね。

フリーランス・個人事業主は未だにマイノリティ

これは私の個人的な感覚なのですが、

日本はフリーランスや起業家が生まれにくい国だと感じています。

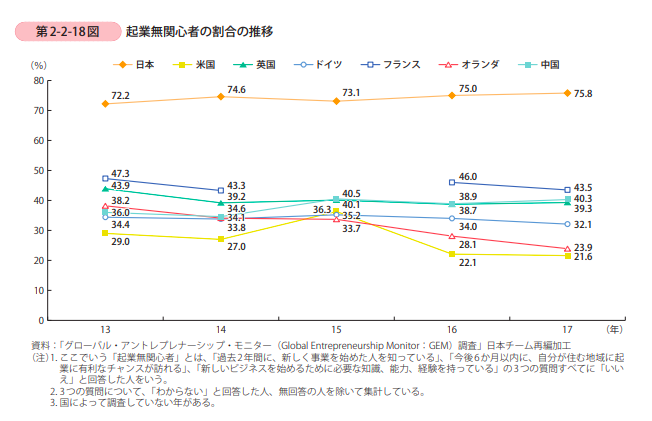

それを裏付けるようなデータを発見!

日本の起業家や個人事業主、フリーランスを対象として中小企業庁が調査している

「小規模企業白書」(2019年版)によると、

日本における起業無関心者の割合は、世界でダントツのトップでした。

以後の画像引用はすべて「小規模企業白書(2019年版)」(中小企業庁)より

以後の画像引用はすべて「小規模企業白書(2019年版)」(中小企業庁)より

この白書の調査対象である小規模企業とは、常時使用する従業員の数が20人以下(商業又はサービス業は5人以下)の企業のこと。

これに個人事業主を足し合わせて「小規模事業者」と呼んでいます。

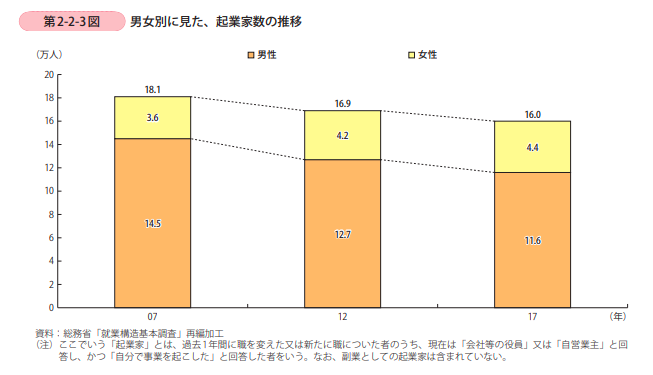

それでも最近は個人で働く人が増えているという話も聞きますし、

実際に私の周りで起業する人も増加しています。

しかしその予想は間違っていた、という結果がこちら 起業家や個人事業主の数は確実に減っています。

起業家や個人事業主の数は確実に減っています。

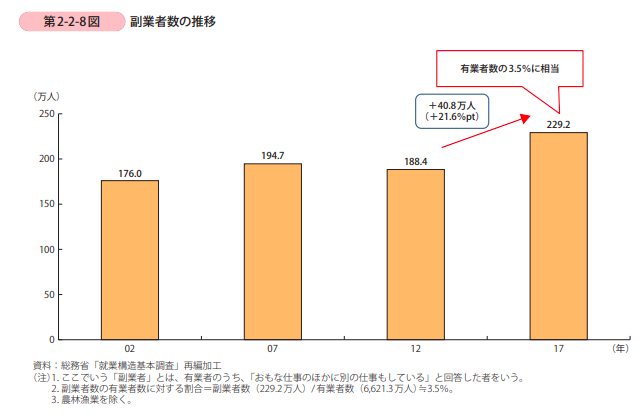

でも副業者の人口は増えているはず!と思ったら、これは予想通りの結果でした。

2017年には有職者数の3.5%が副業しているという結果に。

2017年には有職者数の3.5%が副業しているという結果に。

数としてはまだまだ少ないですが、実数はしっかりと増加していることが分かります。

では今後もフリーで働く人が減っていくのかというと、それは疑問視しています。

今後は会社単位ではなく「バイネーム・個人単位で仕事をする時代」とも言われていますね。

個人的には、

会社にいても個人でも結果を残せるスキルとマインドを持ち続けたいと思っています。

小規模企業白書(2019年版)は今回初めてチェックしたのですが、

なかなか興味深い内容でした。

フリーランス・個人事業主の節税対策3選

フリーや個人事業主が利用できる節税対策を3つご紹介します。

小規模企業共済制度

国の機関である中小機構が運営する小規模企業共済制度は、小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度です。現在、全国で約133万人*の方が加入されています。掛金は全額を所得控除できるので、高い節税効果があります。将来に備えつつ、契約者の方がさまざまなメリットを受けられる、今日からおトクな制度です。

*2017年3月現在

小規模企業共済は、

開業届を出している個人事業主や、

従業員数20人(業種によっては5人)以下の法人の代表が利用できる制度です。

毎月掛金を払い込んで積み立てておき、

必要になったときに解約手当金として引き出すことができます。

老後資金や自分の退職金を用意するために加入する人が多いようです。

小規模企業共済のメリットは、主に2つあります。

メリット①:毎月の掛金を全額控除できる

毎月の掛金を全額、課税所得から控除できること。

例えばよく利用される生命保険控除だと、保険料の50%以下しか控除できません。

全額控除できることは、相当大きな強みだと捉えて良いと思います。

掛金は月1000円から7万円までの範囲内(500円単位)で選択できるので、

無理のない範囲で掛金を決めることも可能ですね。

メリット②: 長期間預ければ増えて戻ってくる

小規模企業共済に240ヶ月(20年)以上掛金を払い込むと、お金が増えて戻ってきます。

その一例がこちらの表です。

各共済金の定義はこちらです。

- 共済金A:事業を廃業した場合、契約者が死亡した場合

- 共済金B:老齢給付(65歳以上で受け取り可能、180か月以上掛金を払い込んだ方が対象)

- 準共済金:法人成りして加入資格から外れた場合

例えば下段右の20年払い込んだ例を、年利に換算するとこうなります。

- 共済金A:0.32%

- 共済金B:0.27%

- 準共済金:0.008%

参考までに、現在5年の定期預金金利は、0.002%(ゆうちょ銀行)、

20年国債の金利は0.340%(SMBC日興証券)です。

国債や定期預金は初回に全額を払い込む必要がありますから、

1万円という少額でも20年積み立てていくと、

20年国債に匹敵するような利率で増えてくれるのはメリットだと思います。

解約時期に注意!

小規模企業共済に加入する前に、

解約して損をするラインを知っておくと安心です。

240ヶ月(20年)未満で共済金AやBなどの条件をクリアせず解約すると、

払い込んだ掛金額を下回ってしまいます。

では個人事業を廃業した場合はどうでしょうか?

6ヶ月以上払い込んでいれば、

共済金Aとして払い込んだお金を満額受け取ることが可能です。

もし法人成り・事業拡大して加入資格を失った場合でも、12ヶ月以上納付していれば、

準共済金として払ったお金が返ってきます。

つまり1年以上掛金を支払っておき、

各共済金の条件をクリアして解約すれば、損はしないでしょう。

小規模共済に加入していると、貸付制度も利用できます。

資金繰りがピンチのときにおすすめです!

iDeCo(個人型確定拠出年金)

iDeCo(イデコ・個人型確定拠出年金)は、確定拠出年金法に基づいて実施されている私的年金の制度で、加入は任意です。

iDeCoはご自分で申し込み、掛金を拠出し、ご自分で運用方法を選んで掛金を運用します。 掛金とその運用益との合計額を給付として受け取ることができます。

iDeCoは今後不足するであろう年金を補完するための、「自分で作る年金」です。

運用する商品は主に投資信託ですが、定期預金も選べます。

掛金額は職業形態によって異なりますが、

個人事業主(第1号被保険者)は月上限6.8万円(年額81.6万円)と

比較的大きい金額を掛けられます。

iDeCoについてはこちらの記事でも解説しているので、併せてご覧ください。

メリット:掛金を全額控除できる、時間をかけて増やせる

iDeCo に 積み立てる掛金は全額を課税所得から控除できます。

これは小規模企業共済と同じメリットですね。

またiDeCoは投資信託などで自由に運用できるので、

運用成績次第では数%から10数%程度の利益も期待できます。

基本的に投資商品は長い時間をかけられるほど投資成績が向上する性質があるので、

じっくり運用できることは強みと言えるでしょう。

デメリット①:60歳まで引き出せない、元本割れの可能性がある

iDeCoで運用したお金は、

60歳から70歳までの間に、年金や一時金として受け取ります。

このように老後資金として使用することが前提なので、60歳までは引き出せません。

また運用成績によっては元本割れをする可能性もあります。

iDeCo を始めるなら、60歳まで引き出さなくても大丈夫なよう、

無理のない範囲で掛金額を決めるといいでしょう。

iDeCoの受け取りについては、こちらを参考にしてください。

デメリット②:手数料が意外に高い!?

iDeCoは証券会社で口座開設をする必要があります。

証券会社の運用管理手数料は0円ですが、

それ以外に細々とした手数料がかかるので要注意です!

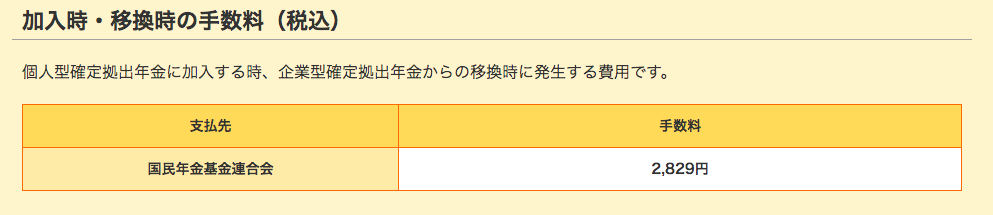

ここでは楽天証券の手数料を紹介しますが、

どの証券会社もだいたい同じような手数料体系です。

① 初期費用

まず初期費用として 2829円(税込)がかかります。

楽天証券では初回に支払った掛金から引かれました。

② 運用時の手数料

掛金を払いながら運用している間にも、これだけの手数料がかかっています。

信託銀行に支払う報酬は残念ながら減らせません。

信託銀行に支払う報酬は残念ながら減らせません。

しかし国民年金基金連合会に支払う手数料105円は、

掛金を引き落とした月にかかるので、掛金を納付する月を減らせば手数料も抑えられます。

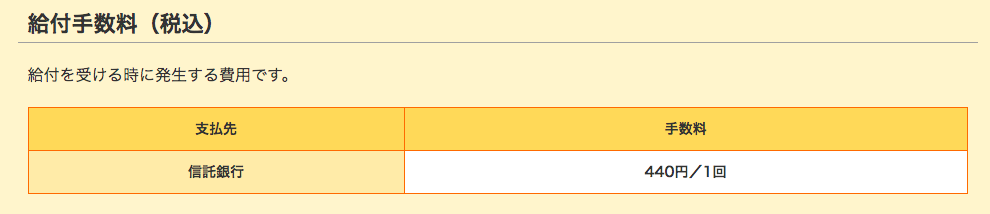

③ 給付手数料

お金を引き出す際にも、毎回手数料がかかります。 年金で受け取るよりも一時金で受け取った方がいいのかもしれませんが、

年金で受け取るよりも一時金で受け取った方がいいのかもしれませんが、

受け取り方によって適用される税額も変わります。

税制や税率が今後変わる可能性もあるので、

60歳近くなったら受け取り方を決めようと思っています。

画像引用:手数料について(楽天証券)

国民年金基金

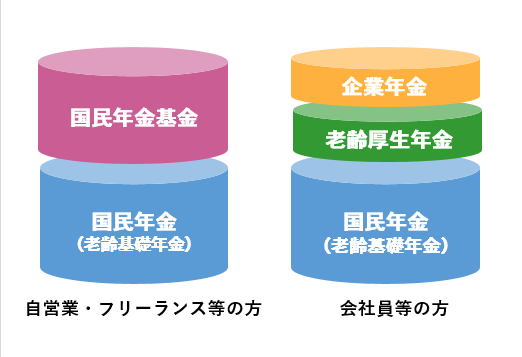

国民年金に上乗せして厚生年金に加入している会社員等の給与所得者と、国民年金だけにしか加入していない自営業者などの国民年金の第1号被保険者とでは、将来受け取る年金額に大きな差が生じます。

この年金額の差を解消するための自営業者などの上乗せ年金を求める強い声があり、国会審議などを経て、厚生年金などに相当する国民年金基金制度が平成3年5月に創設されました。

これにより、自営業などの方々の公的な年金は「二階建て」になりました。

国民年金基金は、

国民年金を支払っている方を対象に、将来受け取る年金額をさらに高めるための制度です。

積み立てたお金は、終身年金や確定年金など好きな形で受け取れます。

掛金の上限額は月 68,000円。

iDeCoも契約している方は、iDeCoと合わせて月 68,000円が限度となります。

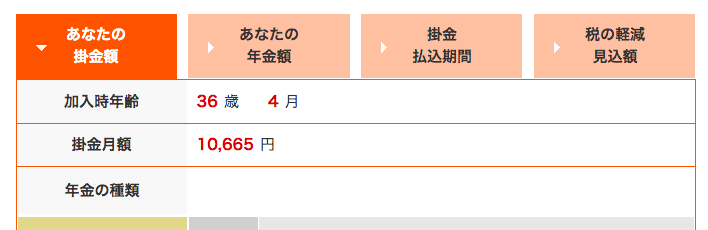

加入年齢や性別、プランによって毎月の掛金額が異なります。

公式サイトからシミュレーションすると、具体的なイメージがわきますよ。

これは

年収500万円の36歳、男性が、A型(終身年金・基本プラン)に申し込んだときの試算です。月々の掛金は 1口 10,665円。口数を増やすこともできます。

この掛金を60歳まで積み立てると、65歳から年 186,200円が受け取れます。

ちなみに掛金総額は約302.8万円。

16年3ヶ月以上、77歳以上生きたら得することになります。

メリット:掛金が全額控除、老後に受け取れる金額が分かる

国民年金基金も、その掛金が課税所得から全額控除できます。

上記の例では、年 38,931円 が軽減できる見込みです。

老後に受け取れる年金額があらかじめ分かるので、

そこから逆算して掛金を決められるのもメリットでしょう。

また上記の例では65歳から受け取るプランになっていますが、

60歳から受け取れるプランもあります。

60歳から65歳の年金無給期間をしのげるだけのお金を用意しておけると安心ですよね。

ポイント:契約後は解約できない

国民年金基金は一度契約したら基本的に解約できません。

もし会社員になったり国民年金の免除対象になったりして加入資格を失った場合にも、

その場でお金は戻ってこず、後に年金として受け取ることになります。

例外は加入者が死亡したとき。

この場合は、遺族一時金としてお金が一度に支給されます。

ただ全額戻ってくるか減額されるかは、死亡時の年齢次第です。

国民年金基金も、生活に支障をきたさない金額で始めるのが良さそうです。

どれに加入するのがベスト?

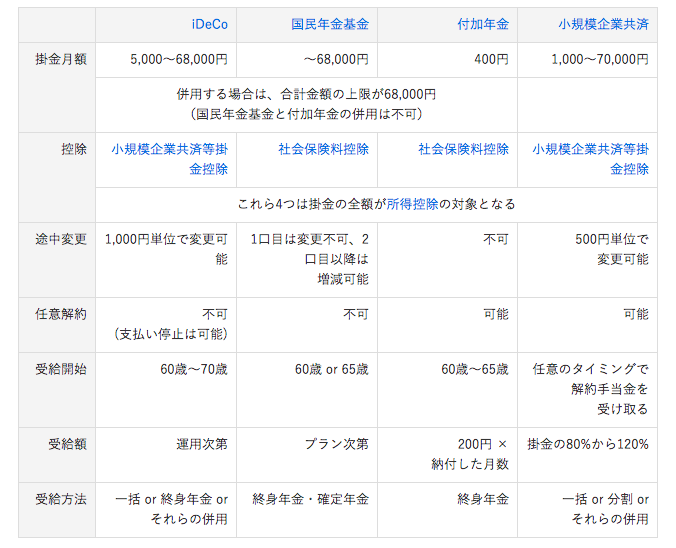

紹介した3つの制度はどれも似たような制度なので、

どれか1つに加入して税額控除をするのがいいでしょう。

こちらのサイトに分かりやすい一覧表がありましたので、お借りしました。

画像引用:確定拠出年金・国民年金基金・付加年金・小規模企業共済の比較(個人事業主メモ)

付加年金とは:

国民年金に追加して月400円の付加保険料を納めることで、年金を受給する際に月200円が加算される制度です。国民年金基金とは併用できません。

どの制度を利用するかは好みだと思います。参考までに、それぞれの制度に向いている人を考えてみました。

小規模企業共済に向いている人

● 低い利率でも確実に増える方がいいと思う

● 借入制度も利用したい

● 資産運用はすでに行っているので、定期預金的な預け方をしたい

iDeCoに向いている人

● 60歳までの時間をかけて運用し、ある程度の利益を狙いたい

● 他に定期預金や生命保険などの安全資金を用意できる

● 会社員になる可能性がある

(ポータビリティがあるので、会社員になっても継続運用できるため)

国民年金基金に向いている人

● 老後に受け取れる金額の目処がついていると安心する

● 今後もずっと個人事業主でいる予定だ

● 国民年金と一緒に支払える方がいい

私は一度 iDeCo を始めたのですが、

掛金を引き落とすときに手数料がかかることと、

証券会社で株式運用を始めたことから一度停止中です(笑)

今後再開するかどうかは検討中です。

自分に合った制度を使う

今回は個人事業主やフリーランスが節税できる制度を紹介しました。

どの制度も基本的に老後資金を蓄えるためのものなので、掛金の出しすぎには要注意です。ぜひ好きな制度を利用して、次の確定申告で税額控除をしてみてください。