米国株投資を始めよう!と思ったときに、どうやって投資する株式を選んだらいいんでしょうか?大手企業の株を買っておけばいい、というわけではないですよね。

株式の選び方は実にさまざまな手法があるので、すべてを理解してから始めようとすると、投資するまでに多くの時間を食ってしまいます。

そこで、代表的な株式分析方法と最低限知っておきたい知識をご紹介します。私はかなり見切り発車するタイプなので、この知識だけで株式投資を始め、あとは運用しながら勉強していきました(笑)。参考にしてみてくださいね。

株式投資の分析方法は二つ

株式投資の分析方法は大きく二つに分けられます。テクニカル分析とファンダメンタル分析です。

テクニカル分析

テクニカル分析(テクニカルぶんせき、英: technical analysis)とは、主に株式・商品取引・為替等の取引市場で、将来の取引価格の変化を過去に発生した価格や出来高等の取引実績の時系列パターンから予想・分析しようとする手法である。

ファンダメンタル分析

企業のファンダメンタル分析とは、財務諸表、健全性、経営、競争優位性、競合相手、市場などを分析することである。

株式のチャート(値動きを表したグラフ)を見て、株の売り買いをするのがテクニカル分析、企業の経営状態や健全性などを見て売買するのがファンダメンタル分析です。

プロの投資家のように、どちらの分析方法も完璧に使いこなせれば、安定的に利益が出せる可能性も高まります。かといって、一部の知識しかなくても株式投資は可能です。

デイトレやスイングトレード(週足トレード)をする場合には、テクニカル分析だけでも投資対象は絞れると思います。

しかし中長期運用をするならば、ファンダメンタル分析をきっちり行った上で、投資するタイミングをテクニカル分析で判断するといいでしょう。

テクニカル分析の基礎

テクニカル分析については、マネックス証券のサイト「はじめてのテクニカル分析」でかなり分かりやすく解説してあります。こちらを見ていただければ、基本知識がつくと思います。ここでは、要点をピックアップして紹介しますね。

ローソク足分析

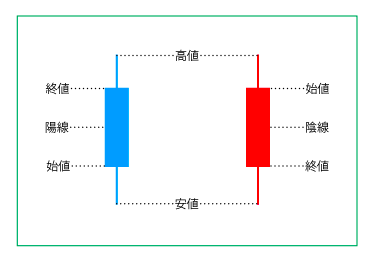

まず、テクニカル分析に欠かせないのが、「ローソク足」の読み方です。

※「FXブロードネット」よりお借りしました。

ローソク足には、「陽線」(青)と「陰線」(赤)の2種類があり、始値よりも上がっていたら陽線、下がっていたら陰線になります。値上がりが続いている株式チャートだと、陽線が連発されていますよ。

このローソク足の形状で株価の方向性がわかるくらい、大切な情報源です。ローソク足の種類については、こちらの記事に詳しく解説されています。

トレンド分析(移動平均線)

トレンド分析とは、チャートの全体的な方向性を見極めるための指標のこと。そのうちで一番基本的な指標は、移動平均線です。

移動平均線(Moving Average)とは、指定した期間における株式価格の終値の平均値を繋ぎ合わせて、折れ線グラフにしたもの。

移動平均線の種類には、

- 単純移動平均線(SMA)

- 指数平滑移動平均線(EMA)

- 加重移動平均線(WMA)

の3種類があるので、好きなものを選んで使用します。個人的には、より直近の価格に比重を置いている指数平滑移動平均線がしっくりきています。

移動平均線は、期間の異なるラインを同時に3本表示させて、チャート分析するのが一般的で、よく使われるのは、短期線(5日線)、中期線(15日線)、長期線(25日線)です。

売買のきっかけになる有名なシグナルは、ゴールデンクロス、デッドクロスなど。詳しくはこちらの記事でご確認ください。

オシレーター分析など

テクニカル分析の他の手法としては、

- オシレーター分析(RSI、ストキャスティクスなど)

- フォーメーション分析(ダブルボトム・ダブルトップ、三角保合いなど)

もあります。詳しくはこちらから確認してみてください。

テクニカル分析の基本は「順張り」

テクニカル分析を使って投資をする際は、株価が上がる兆しを見つけて上がり始めたら購入し、天井を超えて下がり始めたら売却するという「順張り」が基本です。ちなみに、順張りの逆は「逆張り」といいます。

ちなみに私はおおまかにいうと、次のような流れで購入する株をしています。あくまで参考程度にしてくださいね。

- 移動平均線でトレンド分析をして、短期線が中長期線を抜けた直後の株式を見つける

- トレンドラインを引き、値上がりの余地が十分あるか確認

- 陽線になったタイミングで購入

トレンドライン

チャート上のローソク足の高値同士や安値同士をつないだ直線のこと。トレンド(値動きの傾向)を把握できる。

上昇トレンドのときには、安値と安値をつないだライン(サポートライン)、下降トレンドのときは高値と高値をつなげたライン(レジスタンスライン)、が役立つ。

ファンダメンタル分析の基礎

ファンダメンタル分析では、企業から公表されている決算書や財務諸表から必要な数値を拾い、指標を計算します。

しかし証券会社のサイトにはすでにこのような情報が掲載されているので、いちいち企業サイトを閲覧する必要はありません。また、証券会社や各メディアが提供している分析ツールを使えば、指標の計算も省けます。

よって、株式投資初心者に必要なのは、

- 数多くの指標のうち、どの指標を見るか決めること

- どのくらいの数値が適正値なのか知っておくこと

だと思います。

具体的には、

- 企業の安定性・収益性・成長性を分析する

- その株が割安かどうか判断する

という流れで、必要な指標を使って分析を進めるといいでしょう。

分析によく使われる代表的な指標をピックアップして紹介しますので、参考にしてください。なお、こちらの記事にファンダメンタル分析の基礎がよくまとまっていましたので、参照させていただきました。

「ファンダメンタルズ分析の基礎知識!割安株で儲ける方法」(俺たち株の初心者!)

企業分析①安定性:自己資本比率

自己資本比率

会社の総資本のうち、自己資本(純資産)の割合を示したもの。

自己資本比率(%) = 自己資本 ÷ 総資本 × 100

自己資本は、返済する義務のないお金なので、この自己資本の割合が高いと、企業の安定性は高いと判断できます。50%以上を超えているとかなり安定性があり、10%を切っていると不安定だといえるでしょう。

企業分析②収益性:ROE(自己資本利益率)

ROE(自己資本利益率)

企業が自己資本を元にどれくらい利益を生み出したかを表している指標のこと。

ROE(%) = 当期純利益 ÷ 自己資本 × 100

ROEが高い企業は効率的な経営ができている企業で、低い企業は経営効率の悪い企業だといえます。ROEが10%〜20%ある株式をチョイスするといいでしょう。

企業分析③成長性:EPSが伸びているか

EPS(1株当たり利益)

1株に対する当期純利益の割合を示した指標のこと。

EPS(円) = 当期純利益 ÷ 発行済株式総数

EPSの金額よりも、EPSが順調に増えているかどうかが大切です。

なお、発行済み株式数を減少させてEPSを増やしている会社はあまり好ましくないです。当期純利益が増加しているかも、同時にチェックするといいでしょう。

割安な株価を見る指標:PBR、PER

PBR(株価純資産倍率)

1株あたりの純資産に対して、何倍の株価で買われているかを示す指標のこと。

PBR(倍) = 株価 ÷ BPS(1株あたり純資産)

PBRの目安は1倍以上かどうか。1倍以上なら割高、1倍を切るなら割安と判断できます。

PER(株価収益率)

1株ごと当期純利益の何倍まで、株が購入されているかを示す指標のこと。

PER(倍) = 株価 ÷ 1株当たり利益(EPS)

PERが低いほど割安な株、高いほど割高な株だと判断します。15~20倍であれば適正値、15倍を切ると割安といえるでしょう。

このPBRとPERは多くの証券会社のサイトで検索項目に入っている便利な指標です。「PBRは1倍未満、PERは15倍未満」などで検索をかけてみてください。

株式投資の方針を決めよう

投資する株式を選ぶ方法は、テクニカル分析とファンダメンタル分析の2種類で、それぞれ代表的な指標があります。

日頃働いている会社員が米国株投資をするなら、短期でもスイングトレードで、基本は中期的な運用になると思います。よって、ファンダメンタル分析→テクニカル分析の順で、投資銘柄を絞るといいでしょう。

まずは証券会社の検索機能を使って、投資したい株式があるかチェックしてみてくださいね。